在本篇研究中,分上下两文,为大家分享的是瑞银分析团队针对 A 股市场的单因子收益率探索以及多因子打分模型。

瑞银这一系列的文章主要介绍了:

A 股市场的发展背景并于其他市场(香港,美国)做比较 探索各个单因子在不同地区(香港、美国)、不同股票池(沪港通、深港通)、不同行业分类下的表现 不同多因子打分模型在熊市、牛市下的表现 理论模型与实际模型的距离

楼主挑取部分有意思的结果与大家分享,这是第一篇,主要介绍因子收益率。

因子收益率总

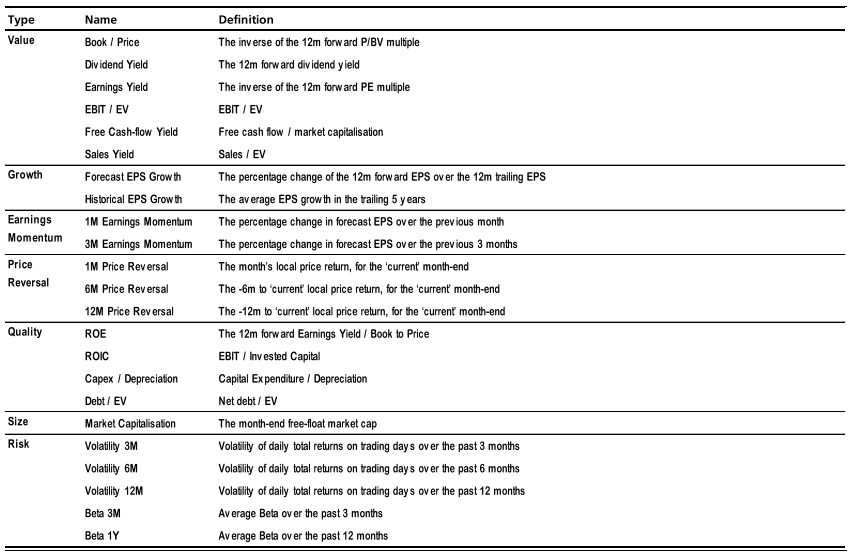

分析师团队主要研究了如下因子:

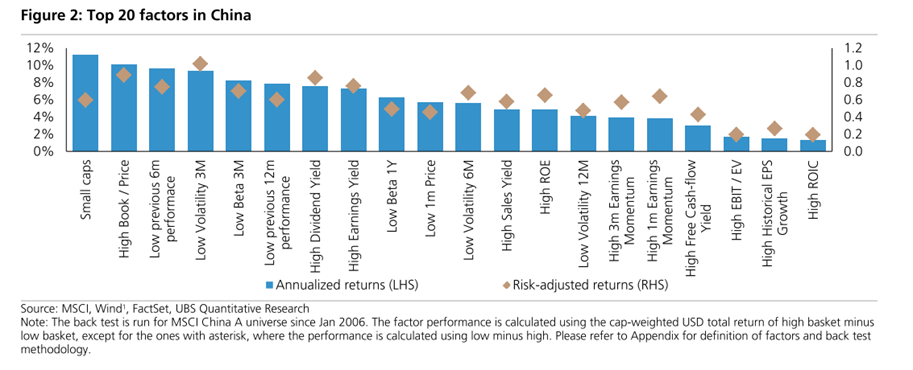

注:Risk-adjusted Returns 指夏普率

从图中可以看出: 毫无意外的,小盘股因子的表现率占据第一的位置; 成长性因子紧跟其后; 动量反转因子不甘示弱; 低波动性因子也表现强势。

分析师分别对如下四类因子:市值、动量反转、价值、波动率进行了展开研究与说明。

在展开说明之前,楼主先和大家啰嗦一下“因子”。

因子分类

什么是因子呢?

楼主的理解为:考虑事情的一个角度,你可以从很多很多角度去考虑一下问题,并且,这些角度很可能是高度相关或者不相干的;用因子套路来说,你可以从各个因子的角度去评价事物,并且,这些因子很可能相关或者不相关。

所以,楼主认为,因子,可以粗略地理解为我们考虑问题的角度。

具体到股票市场来说,我们可以从 市值的角度、成长性角度、波动率角度等去考虑一只股票;一般来说,市值很大的公司成长性可能不是那么好,成长性好的公司可能波动性也会比较大,当然这需要数据检验。

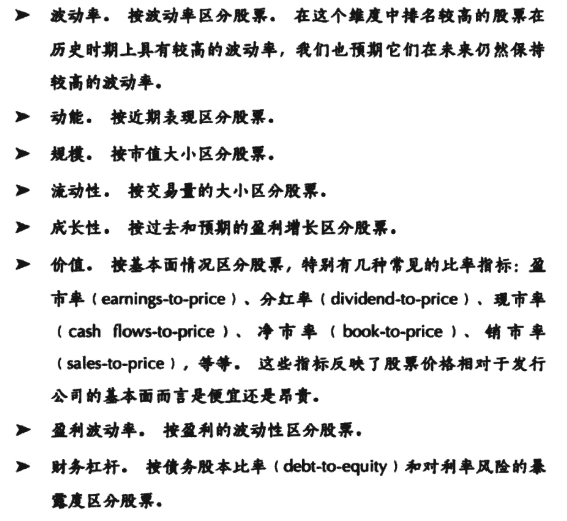

我们考虑一个事情有很多方面,于是我们可以将起分为几个大类,类似地,我们将因子分类,如:成长性因子、风险因子、动量因子、行业因子等,当然也可以简单分为财务因子、价量因子等。因子分类取决于个人研究需要,当然,在《主动投资管理》一书中,对因子分类给出的建议是:

行业因子+如下:

因子分类

了解完什么是因子后,仅仅知道有那些大类因子(如:价值、风险、成长、动量等)是不够的,

如:以动量而言,我们到底指的是 1 月动量、1 季动量、还是 1 年动量呢?

因此,为了研究方便,我们进一步将大类因子细化,楼主给一个图来表现因子分类的逻辑:

总而言之,因子是有好多的!

单因子策略

其实因子收益率的概念困扰了楼主蛮长时间的,无论从严谨的角度或者快速的角度,都有一定的意义。这里我们给出一个简单快捷的方法,就是通过构建单因子策略来估算一下因子收益率。

如我们探究市值因子: Portfolio A:大市值组合 Portfolio B:小市值组合 则: RMarketCapitalisation = Rsmall − Rbig 注:股票权重为等权或市值加权都有,划分比例也属于玄学问题

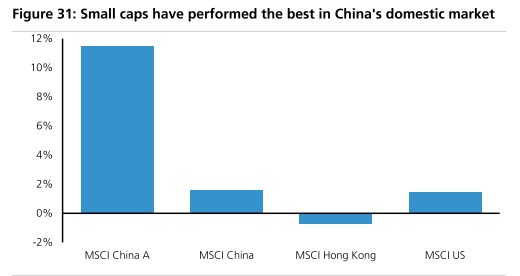

市值因子收益率

(不同地区结果对比)

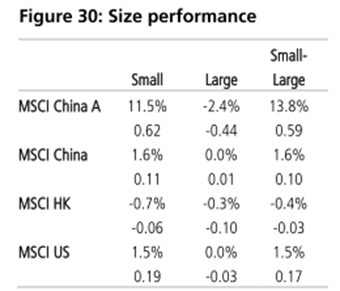

从图中我们观察到香港的大盘股的表现要小盘股要出色,而在近半年的香港国企指数表现虽然略逊于恒生指数,但依然比小盘股出色,当然也远比 A 股强。

(不同地区结果对比)

(不同地区结果对比)

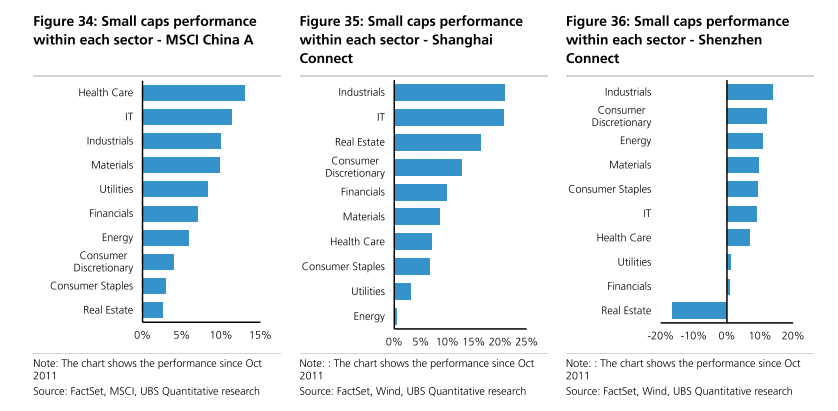

(分行业结果对比)

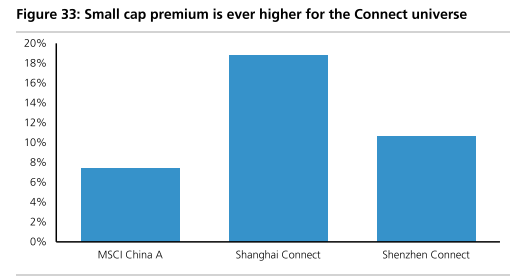

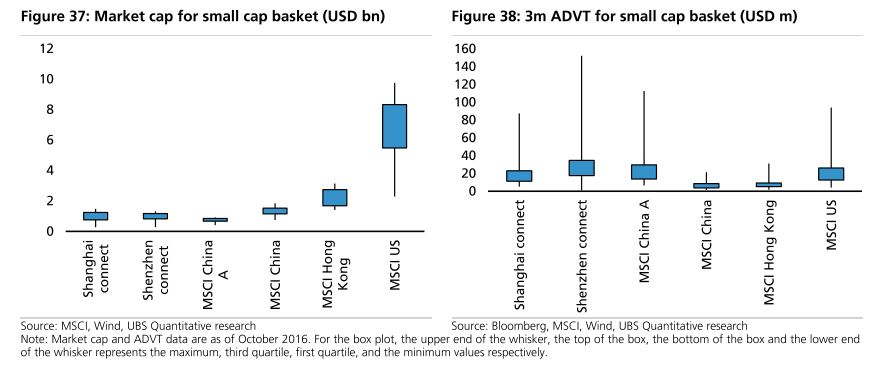

总结: 观察上述几个结果可以发现: 小市值因子在中国 A 股市场表现远好于香港和美国市场; 分行业看,小市值因子在 IT、industry 表现又比较出色 (当然这是历史情况啦,近期的市场表现大家也看到啦) 并且,正如各位筐友预期那样,小市值股票的流动性也极好:

(小盘股,你投资的不二选择,hhh !)

价格反转因子

总结:

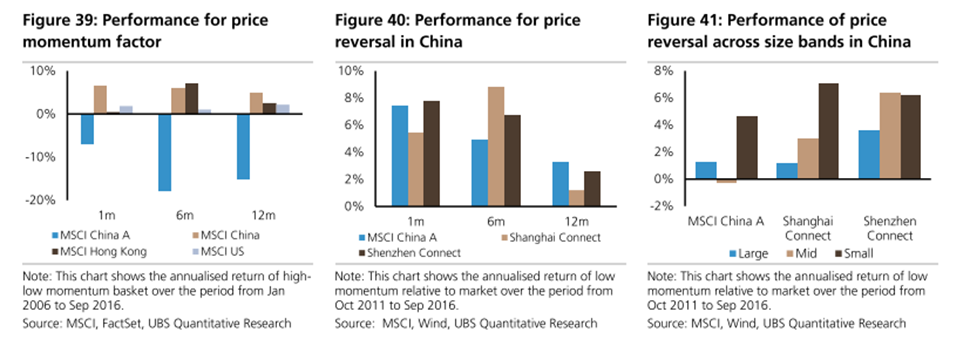

从图中可以看出,动量因子在中国是比较特殊的,在其他地区,基本都存在动量效应,而在中国 A 股市场则存在很强的动量反转效应。

具体来说,1 月动量反转效应以及 6 月动量反转效应都比较强,12 月稍弱。

价值因子

A 股市场真的是一个投机市场吗?

并不是。

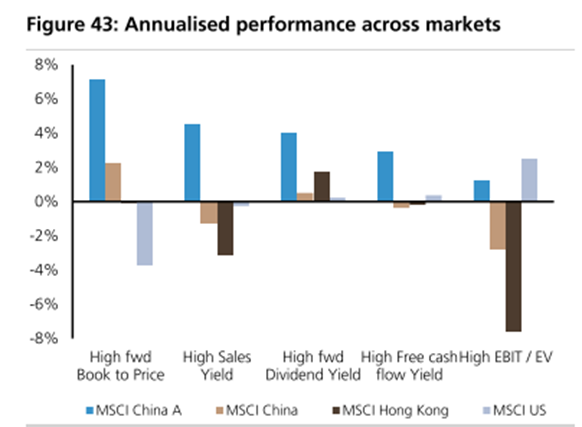

(不同价值因子在不同地区表现)

(不同价值因子在不同地区表现)

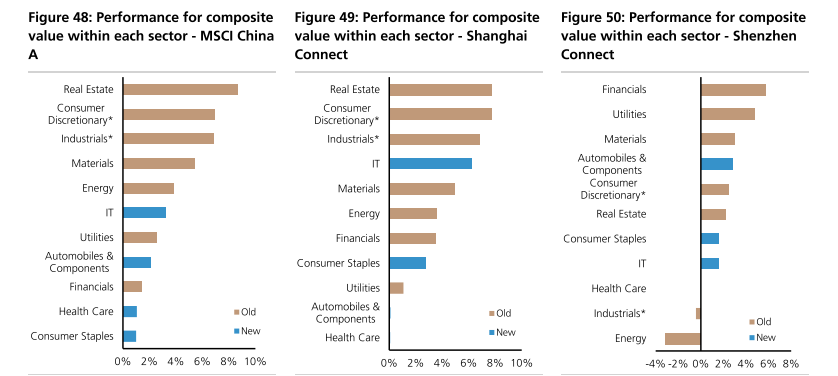

(复合(平均)价值因子在不同行业表现)

总结:

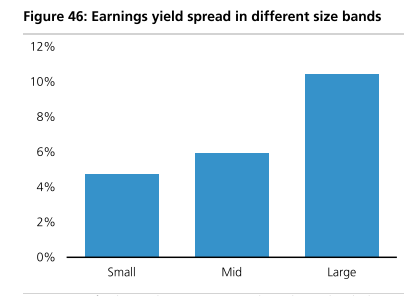

A 股市场看来对价值因子也是情有独钟、 价值因子大盘股中表现突出、 价值因子在房地产、非必需消费、工业等行业表现非凡、 价值投资,值得的投资选择

波动率因子

总结:

总结:

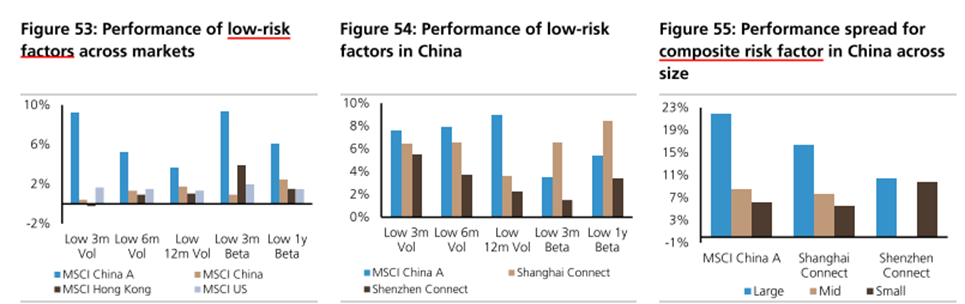

低波动率因子在 A 股市场也是表现非凡,远超过在其他市场的表现;

无论是从 volatility 还是 low beta 上看,低波动率因子都比较稳、

惊喜的是,低波动率因子在大盘股表现最好,看来大 A 股市场还是喜欢稳稳得赚钱啊。

点击克隆源码

1

Tyrion 2017-09-12 21:01:19 +08:00

这是量化领域的吧?只略微接触过基金相关的一点知识,对如何去做这个还不是特别了解,感谢分享。

|

2

zhangkai_ch 2017-09-22 13:36:29 +08:00

关注一下。最近也在学习量化交易的知识。

|